Assurance crédit immobilier : les meilleures assurances emprunteur du marché

Autour de l'assurance crédit

Nos Engagements

Aujourd'hui, le marché de l'assurance emprunteur représente environ 8 milliards d'euros. Avec Assurance Crédit Immobilier, l'assurance prêt immobilier est un élément crucial dans tout crédit immobilier et permet de couvrir le remboursement de votre prêt, dans le cas où vous en seriez empêché (chômage, décès...). En effet, devenir propriétaire nécessite bien souvent d'emprunter une somme importante sur une durée pouvant aller parfois jusqu'à 30 ans. Pouvant être choisie librement, votre assurance prêt immobilier a un coût qu'il convient de prendre en compte, indépendamment de votre crédit.

Actuellement, seuls 14% des emprunteurs souscrivent un contrat autre que celui proposé par leur banque. Pourtant, c’est un poste qui permet de faire de véritables économies sur le long terme. De manière générale, les taux peuvent varier de 0,2% et 0,65% du montant emprunté.

Bien le choisir vous permet de choisir les meilleures garanties pour votre contrat, ce qui peut alors représenter une économie importante. Plateforme en ligne, Assurance Crédit Immobilier vous permet de comparer différentes offres d'assurance, gratuitement et sans engagement requis.

Consultez nos FAQ pour plus d'informations sur l'assurance emprunteur

- Combien coûte une assurance emprunt immobilier ?

- Est-ce obligatoire de souscrire une assurance de prêt immobilier ?

- Qu'est ce qui change avec la loi Hamon ?

- Comment trouver la meilleure offre d'assurance emprunteur

- Est-ce que je peux souscrire une assurance sur prêt immobilier si j’ai des problèmes de santé ?

- Comment faire baisser le taux de son assurance credit immo ?

- Quels sont les avantages du comparateur d'assurance emprunteur ?

- Qu'est ce qu'une délégation d'assurance emprunteur ?

Assurance crédit immobilier : à quoi sert-elle ?

Avoir recours à l'assurance crédit immobilier vous permet de vous protéger contre toutes les difficultés en lien avec le remboursement de votre crédit immobilier. Elle vous préserve personnellement, ainsi que votre famille. Même en cas de difficultés, vous pourrez ainsi conserver votre bien immobilier, ce qui vous évite d'avoir à supporter des dettes qui s'accumulent. L'intérêt principal est ainsi de préserver votre avenir et celui votre entourage.

Dans quels cas ai-je recours à l'assurance crédit immobilier ?

Vous pouvez avoir recours à l'assurance prêts immobilier dans différentes situations de la vie, pour peu que votre contrat prévoit ces couvertures. Soit en cas de décès, d'invalidité (permanente et/ou partielle), d'incapacité ou de perte d'emploi. Dans ce cas, votre assureur crédit immobilier procédera au remboursement de la somme restant due auprès de votre établissement bancaire.

Pour choisir la bonne assurance prêt immobilier, n'hésitez pas à comparer les différentes offres en toute transparence. De cette manière, vous saurez quel contrat choisir, en fonction des garanties souhaitées.

Quels problèmes de santé sont couverts par l'assurance ?

Votre assurance prêts immobilier couvre différents risques. Elle permet de vous protéger contre une impossibilité de votre part d'honorer le paiement du capital restant dû et protège votre famille, cette dernière n'ayant alors pas à supporter le remboursement subsistant. Votre assureur crédit immobilier couvre notamment les risques d'incapacité, de décès, d'invalidité et de perte d'emploi.

Conformément aux dispositions contractuelles, votre compagnie d'assurance prend à sa charge en tout ou en partie seulement le remboursement des échéances restant dues. D'où l'importance de choisir un contrat qui couvre les risques les plus importants pour vous. Vous protéger financièrement et protéger également votre famille sont les raisons de toute souscription à un contrat d'assurance prêt immobilier.

Quelle utilité en cas de décès ?

L'assurance décès d'un crédit immobilier permet d'assurer le remboursement du prêt si vous veniez à décéder avant son échéance. Dans ce cas, votre compagnie d'assurance prend à sa charge le paiement de toutes les sommes restant dues à l'établissement bancaire. Face à une somme souvent importante restant à honorer, l'assurance prêt immobilier revêt ici toute son importance : elle évite à votre entourage d'avoir à supporter cette charge financière conséquente.

La garantie décès figure dans l'assurance de prêt. Elle peut être soumise à quelques exclusions, comme : le suicide, le décès consécutif à la pratique d'activités considérées comme à risques ou encore lié à un risque non couvert par l'assureur après les réponses au questionnaire médical. Si le décès intervient dans l'une de ces conditions, l'assurance emprunteur ne prendra pas le remboursement du crédit en charge.

Quelle utilité en cas de perte totale et irréversible d'autonomie (PTIA) ?

La garantie PTIA, ou perte totale et irréversible d'autonomie, est une garantie obligatoirement inscrite dans tout contrat d'assurance prêt immobilier, au même titre que l'assurance décès. Elle sert à définir l'invalidité la plus lourde pouvant vous toucher. Si elle intervient pendant la phase de remboursement du prêt immobilier, l'assurance prend le relais en remboursant le montant restant dû à la banque. Suite à un accident ou une maladie, pour que l'assurance fonctionne, vous devez vous trouver dans une situation qui vous rend physiquement et/ou mentalement inapte à accomplir toute activité professionnelle. La perte d'autonomie est aussi évaluée en fonction de vos besoins de l'intervention d'un tiers pour vous laver, vous vêtir, vous nourrir et/ou vous déplacer (3 de ces 4 actes quotidiens doivent être réunis).

Le médecin doit obligatoirement constater votre niveau d'invalidité et votre incapacité à exercer à nouveau un emploi vous permettant de pouvoir rembourser votre crédit immobilier.

Quel intérêt en cas d'ITT (incapacité temporaire totale de travail) ?

Cette garantie est destinée à vous couvrir contre tout risque d'arrêt de travail prolongé. Lorsque vous choisissez votre contrat d'assurance crédit immobilier, vérifiez bien au préalable les modalités et conditions de couverture, ces dernières pouvant différer grandement entre les contrats. On parle d’une ITT lorsqu’une invalidité à 100% survient.

L'assurance ITT couvre différentes situations et intervient généralement après un délai de franchise de 3 mois (ou 90 jours). Cela signifie concrètement que si vous êtes en situation d'ITT, l'assureur payera les mensualités de votre prêt à partir du 91e jour d'arrêt de travail. Les assureurs soumettent cette garantie à une condition d'âge : ainsi l'âge limite pour être couvert sur ce point est de 60 ans environ. Une fois à la retraite, vous ne pouvez légitimement plus bénéficier de cette garantie.

Quant à la garantie IPT, l'Invalidité Permanente Totale, prendra une partie ou la totalité des mensualités à charge dès qu’une invalidité égale ou supérieure à 66% survient suite à un accident ou bien un accident de type grave.

Comparez toutes les garanties afin de trouver les meilleures conditions pour votre contrat d'assurance immobilier. En effet, les différences sont nombreuses entre les offres. Cela peut notamment concerner les modalités de prise en charge : indemnitaires (remboursement à hauteur seulement de la perte de revenus de l'emprunteur) ou forfaitaires (remboursement intégral). De même, veillez bien à vérifier les conditions de prise en charge dans le cas d'un mi-temps thérapeutique.

Quel intérêt en cas de chômage ?

La garantie perte d'emploi n'est pas obligatoire dans le contrat d'assurance immobilier. Il s'agit d'une garantie vous couvrant contre la perte d'emploi, dans un cas de licenciement par l'employeur. Ce licenciement a en effet pour conséquence d'entraîner une perte de revenus pouvant être conséquente et empêcher tout remboursement en tout ou en partie du prêt immobilier.

Dans ce cas, l'assureur prend la relève et intervient pour rembourser le capital restant dû auprès de votre banque. Attention : cette garantie ne vaut qu'en cas de licenciement. Elle ne fonctionne donc pas si vous démissionnez de votre emploi ou si vous signez une rupture conventionnelle.

Comment choisir la bonne assurance et combien coûte-t-elle ?

Lorsque votre organisme prêteur vous demande une assurance crédit, vous pouvez soit opter pour l’assurance proposée par l'organisme en question (assurance groupe), soit trouver une assurance crédit vous-même (délégation d'assurance). Quel type de contrat choisir pour votre emprunt immobilier ?

Comparateur assurance prêt immobilier : faites jouer la concurrence

Nombreuses sont les compagnies d'assurance à proposer aujourd'hui des offres. Ces dernières diffèrent grandement les unes des autres. Il vaut donc mieux bien comparer les contrats avant d'y souscrire. Les instituts émetteurs de crédit représentent en effet plus de 80% des parts de marché des assurances crédit immobilier et profitent de la méconnaissance des emprunteurs concernant les assurances pour les leur vendre à des taux plus élevés que la moyenne, sans que ceux-ci n’y fassent attention.

Imaginons que Monsieur X souhaite devenir propriétaire d'un appartement. Pour ce faire, il souscrit un contrat pour son emprunt immobilier sur 20 ans. Devant choisir un contrat d'assurance prêt immobilier, plusieurs choix s'offrent à lui. Soit il se tourne vers l'établissement bancaire qui lui a consenti le prêt immobilier. Généralement, les banques proposent des offres groupées, qui ne sont pas forcément adaptées à tous les profils d'emprunteurs. Soit Monsieur X décide de se tourner vers une compagnie d'assurance indépendante qui pourra alors lui proposer une offre sur-mesure, personnalisée pour répondre à ses réels besoins en matière de couverture de risques. Cette solution est à privilégier pour tout profil particulier ou bien simplement pour un contrat avec une formule de base. Si Monsieur X souscrit une assurance prêt immobilier, il a le droit d'en changer quand il le souhaite durant la première année de vie du contrat. Au-delà, il peut en changer également en respectant la date anniversaire du contrat. C'est ce qui est prévu par les lois Macron et Hamon.

Assurance crédit immobilier: comment choisir ?

Comment faire pour bien choisir votre assurance de prêt immobilier ? Sachez tout d'abord que vous avez la liberté de souscrire le contrat de votre choix, pourvu qu'il respecte le principe d'équivalence des garanties, autrement dit qu'il propose des garanties au moins égales à l'offre proposée par votre banque d'origine.

Deux choix s'offrent à vous : soit opter pour un contrat groupé ( aussi appelée assurance groupée), proposé par votre banque, ou bien choisir une assurance individuelle.

Les garanties proposées par le contrat groupé sont standardisées, ce qui ne vous conviendrait pas si vous avez des besoins spécifiques ou si vous recherchez peu de garanties. Au contraire, un contrat individuel propose des garanties personnalisées et est adapté à tous ceux qui recherchent de la flexibilité.

Sachant qu'une légère variation du taux d'assurance emprunteur peut avoir un grand impact sur vos mensualités (étant donné que le pourcentage se réfère au capital emprunté, avec la délégation d'assurance emprunteur, aussi appelée assurance de prêt " hors banque ", vous pourrez ajouter des garanties supplémentaires et serez remboursé sur le montant restant à devoir. Généralement, le prix d'un contrat individuel est inférieur au prix d'un contrat groupé, ce qui explique que de nombreux assurés décident de changer d'assureur en cours de vie du contrat.

Pour être certains de faire le bon choix, n'hésitez pas à mettre les offres proposées en concurrence, grâce au comparateur d'assurance prêt immobilier.

Assurance crédit immobilier : quel coût ?

Le coût d'une assurance de crédit immobilier varie en fonction de différents éléments : votre âge et état de santé général, ainsi que le montant, la durée du prêt et ses modalités. Les taux de l'assurance pret immo oscillent entre 0,2% et 0,7%, le coût total dépendra donc de majoritairement votre emprunt. Remplir le questionnaire médical est un prérequis pour permettre à l'établissement d'assurance de fixer un coût pour les primes à honorer. Tous les risques particuliers (comme l'exercice d'une activité professionnelle considérée comme risquée, un emprunteur fumeur...) constituent des éléments de nature à augmenter le niveau de risque et donc pouvant augmenter le coût de votre assurance emprunteur.

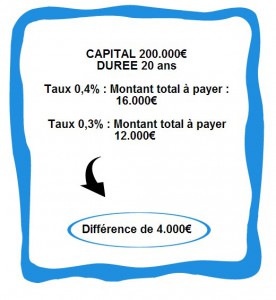

Imaginez que vous souhaitez emprunter un capital de 200.000 pour financer votre achat immobilier.

Votre banque vous propose un crédit sur la durée de 20 ans et vous offre une assurance emprunteur au taux de 0,4%.

Vous trouvez sur internet une offre d’assurance crédit avec les mêmes garanties au taux de 0,3%. Vous croyez que 0,1% ne fait pas une grande différence ?

Sachez qu'une différence de 0,1% vous fera gagner 4.000€. N'hésitez donc pas à faire jouer la concurrence pour trouver une assurance crédit moins chère si vous souhaitez réduire le coût de votre crédit immobilier. Il y a certes moins de démarches administratives lorsque vous souscrivez un contrat de groupe mais n'oubliez pas cela a un coût.

De la même manière, vous pouvez choisir un coût calculé sur la base du capital restant ou du capital emprunté :

Dans ce cas, le montant à rembourser varie avec le temps.chaque mois, un taux prédéfini sera appliqué sur le montant de votre capital restant. Vos remboursements varient donc en fonction du capital restant à rembourser. Les taux sont généralement plus élevés et se trouvent entre 0,5% et 0,7%.

Elle est aussi appellée base du capital initial. Dans ce cas, le coût est identique pendant toute la vie du crédit immobilier. De manière générale, les taux oscillent entre 0,2% et 0,4% du montant initial de votre crédit.

Assurance prêt immobilier : pensez réductions et économies

Si vous recherchez une assurance prêt immobilier qui réponde à vos besoins, n'hésitez pas à comparer les tarifs. Ne choisissez pas automatiquement le contrat proposé par la banque qui vous propose le crédit immobilier. En effet, nombreuses sont les offres personnalisées qui vous permettront de faire des économies importantes, de plusieurs milliers d'euros dans certains cas. On constate qu'une différence de seulement 0,1 % permet un gain de 4 000 EUR . Pensez donc réduction en matière d'assurance prêt immobilier !

Pour comparer gratuitement et sans engagement les offres d'assurance prêts immobilier, faites le choix d'un professionnel qui saura vous accompagner et vous conseiller au mieux afin de choisir la meilleure offre faite pour vous et ainsi réaliser de belles économies

Assurance prêt immobilier : quels sont vos droits ?

En tant qu'emprunteur, vous avez des devoirs mais également des droits. Ces derniers vous sont ouverts grâce aux différentes lois : Lagarde en 2010, suivi en 2014 par la loi Hamon, Bourquin... Ce sont ces lois qui ont engendré une baisse faramineuse des taux assurance emprunteur.

Loi Châtel

La loi Châtel, promulguée en 2008, vise tous les contrats à reconduction automatique. Nombreux sont les emprunteurs ayant souscrit un contrat d'assurance crédit immobilier qui ignorent que leur contrat est reconductible automatiquement. Ainsi, la loi oblige les professionnels à vous notifier la possibilité qui vous est offerte de demander la résiliation de votre assurance prêt immobilier. En 2017, cette loi fut améliorée par la loi Sapin 2, ouvrant alors le droit pour les emprunteurs de demander la résiliation annuelle de l'assurance emprunteur.

Loi Lagarde

La loi Lagarde, publiée en 2010 et nommée après Christine Lagarde, ancienne Ministre de l’Économie, vous offre la possibilité de déléguer votre assurance prêt immobilier, autrement dit d'opter pour un contrat différent de celui proposé par la banque ayant octroyé le crédit immobilier. De la même manière, cette loi interdit à l'établissement bancaire de modifier le taux du crédit immobilier si vous décidez de choisir une compagnie d'assurance extérieure.

Loi Hamon

La loi Hamon, promulguée en 2014, apporte des nouveautés en matière d'assurance de prêt immobilier et plus précisément en ce qui concerne la résiliation et le changement de contrat d'assurance prêt immobilier, donnant ainsi davantage de pouvoir aux consommateurs. Il est prévu que vous pouvez changer d'assurance quand vous le souhaitez au cours de la première année qui suit la signature du contrat, à condition que le nouveau contrat propose des garanties assurances prêt immobilier équivalentes voire meilleures. Si votre banque ne vous répond pas, elle sera alors passible d'une amende. L'objectif est de vous permettre de sortir rapidement et facilement d'un contrat qui ne vous conviendrait plus, dans un souci d'amélioration du pouvoir d'achat des ménages.

La liste de Place : de quoi s'agit-il ?

La liste de Place est une nouvelle contrainte pour les banquiers depuis le 1er mai 2015. Une fiche standardisée d'information a été mise en place sous l'impulsion du Comité Consultatif du Secteur Financiers, avec d'autres banquiers, assureurs et associations de consommateurs. La liste de Place comporte plusieurs garanties minimales, organisées sous 18 critères différents. L'établissement bancaire doit choisir 11 critères indispensables à respecter pour une délégation d'assurance. Le cas échéant, le banquier peut ajouter 4 critères supplémentaires relatifs à la garantie perte d'emploi. Cette nouvelle réforme s'applique pleinement depuis le 1er octobre 2015. Cela vous permet de comparer facilement le niveau de garantie exigé par l'établissement de crédit par rapport au contrat proposé par l'assureur consulté. Vous pouvez ainsi choisir votre contrat plus facilement et en toute transparence.

Projet de la loi sapin 2

Le projet de loi Sapin 2, applicable depuis le 1er janvier 2018, comble les lacunes des lois précédentes en matière de résiliation annuelle du contrat d'assurance emprunteur. L'assuré peut désormais changer de contrat à chaque date anniversaire de son prêt immobilier. Cela vous permet de réaliser des économies sur vos primes d'assurance. D’après l’article L.113-12 du Code des assurances, plusieurs conditions doivent néanmoins être remplies : le respect d'un délai de 2 mois précédant la date anniversaire du prêt (délai de préavis) et une équivalence de conditions entre le nouveau contrat et le précédent. Si ces conditions sont remplies, la banque ne peut pas refuser la demande de changement d'assurance prêt immobilier.

Assurance prêt immobilier : Qu'est-ce que le droit à l'oubli ?

Le droit à l'oubli est rattaché à la Convention AERAS (s'assurer et emprunter avec un risque aggravé en santé), destiné à tous ceux qui ont un risque de santé aggravé. Grâce à cette convention, vous pouvez bénéficier d'une assurance emprunteur depuis septembre 2015.

Les personnes concernées par le droit à l'oubli doivent répondre à quelques conditions : avoir été atteintes d'une pathologie de type cancer plusieurs années auparavant (une durée de 15 ans ou 5 ans après la fin du traitement si le cancer est apparu avant l'âge de 15 ans). Le droit à l'oubli est alors indispensable pour leur permettre de ne pas subir de pénalités importantes au moment de souscrire un contrat d'assurance emprunteur. Une grille de référence mise en place par la convention Aeras définit les types de cancer concernés et le délai à considérer depuis la fin du traitement. Cette grille sera également actualisée au moins lors de chaque renouvellement de la convention. L'objectif du droit à l’oubli est de faciliter l'accès à l'emprunt pour cette catégorie de personnes, considérée comme trop à risque par les établissements d'assurance.

Qu’en est-il pour les personnes souffrant d’autres pathologies graves ?

Selon le chef de l’état : «La convention va évoluer en fonction des avancées de la médecine. Demain, le droit à l’oubli s’appliquera à toutes les maladies». Le texte sur le droit à l’oubli va donc plus loin et pourrait bientôt s’étendre à d’autres maladies bien que pour l’instant, les autres pathologies concernées ne sont pas connues. Malgré cette bonne nouvelle, certaines associations mettent l’accent sur les limites du protocole. Selon elles, le droit à l’oubli laisse par exemple de côté les personnes qui ne guériront jamais, pointant ainsi sa portée particulièrement réduite.

Comparez les offres en ligne et obtenez votre devis

Pourquoi comparer ?

Vous êtes à la recherche d'un contrat d'assurance prêt immobilier adapté à vos besoins et couvrant toutes les garanties les plus importantes pour vous ? Pour trouver votre contrat au meilleur prix et aux meilleures conditions, n'hésitez pas à faire appel à notre service de comparateur assurance prêt immobilier en ligne. Vous obtiendrez rapidement et en quelques clics un retour avec devis personnalisé pour votre contrat par un expert. En toute transparence, votre devis reprendra les éléments principaux de votre demande, pour un contrat au meilleur tarif. Gratuitement et sans engagement, l'expert reprend toutes les offres actuelles. En un coup d'œil, ayez un aperçu des taux les plus intéressants et obtenez un devis rapidement.

Pourquoi dénicher la meilleure assurance emprunteur en ligne ?

Trouver la meilleure assurance en ligne vous permet de gagner du temps et de l'argent. Gagner du temps puisque vous avez un aperçu rapide de toutes les offres et conditions disponibles sur le marché pour votre contrat d'assurance prêt immobilier. Gagner de l'argent en optant pour une solution économique et personnalisée, qui conviendra vraiment à ce que vous recherchez. En effet, une légère différence entre 2 taux d'assurance emprunteur peut vous faire réaliser d'importantes économies.

Devis & les taux les plus bas du marché

Grâce à notre expertise aiguisée depuis de nombreuses années, nous sommes en mesure de vous proposer des taux parmi les plus bas du marché. N'hésitez plus et faites confiance à un professionnel de l'assurance crédit immobilier.

En utilisant un comparateur d'assurance prêt immobilier, vous visualisez en un coup d'œil les meilleures offres disponibles pour payer moins cher votre assurance crédit immobilier, et vous permet d’avoir une idée concrète de ce que vous coûtera une assurance emprunteur de façon mensuelle, annuelle, ou encore sur la durée totale du crédit. Un comparateur comme celui d’Assurancecredit-immobilier.fr est un atout pour trouver une solution adaptée à vos besoins.

Cas n°1 : Monsieur Propriétaire désire acheter une maison et obtient un crédit de 200 000€ de sa banque à rembourser sur 20ans. Il doit alors prendre une assurance crédit immobilier, sa banque lui en propose une à un taux de 0,5%. À combien cela lui reviendrait-il ? 0,5% de 200 000€ par an soit 1000€ par an. Monsieur Propriétaire devrait alors débourser environ 84 € pour payer l’assurance emprunteur tous les mois !

Cas n°2 : Monsieur Propriétaire désire acheter une maison et obtient un crédit de 200 000€ de sa banque à rembourser sur 20ans. Il doit alors prendre une assurance prêt mais décide de réaliser un devis assurance emprunteur en ligne pour comparer les taux des assureurs concurrents à ceux de sa banque. Il trouve une assurance emprunteur à un taux de 0,15%. À combien cela lui reviendrait-il ? 0,15% de 200 000 par an soit 300€ par an.

Monsieur Propriétaire devrait débourser un peu moins de 25 € par mois pour son assurance emprunteur. En passant par la délégation d'assurance, Monsieur propriétaire économise 700 €/an sur son assurance crédit. Assurancecredit-immobilier.fr offre la possibilité de se faire rappeler par un courtier, gratuitement et sans engagement, permettant ainsi d’obtenir des réponses spécifiques et individuelles à vos questions.

Devis assurance emprunteur pour non-résidents en ligne

Vous êtes non-résident, soit citoyen vivant en dehors du territoire français, et vous souhaitez obtenir un devis ? N'hésitez pas à vous rendre en ligne pour obtenir votre devis, aux mêmes conditions.

Que vous résidez en France ou bien ailleurs, réalisez un comparatif entre les différentes compagnies d'assurance pour trouver rapidement la meilleure offre aux meilleures garanties. En effet, avec 85% des acquisitions immobilières prestigieuses en France effectuées par des non-résidents, il y a de véritables opportunités et offres faites sur mesure par diverses assureurs.

L’assurance crédit immobilier étant aussi obligatoire pour les non-résidents, les lois en vigueur relatives leur sont aussi applicables, ce qui signifie qu’ils ont eux aussi libre court de choisir auprès de quel assureur ils veulent souscrire une assurance prêt immobilier (contrat d’assurance individuel ou collectif). Généralement, le crédit immobilier est contracté dans leur pays de résidence, et le contrat d’assurance en France. Il y a deux formes de contrats possible, le contrat d’assurance individuel ou collectif :

Un contrat d’assurance individuel, contrairement au contrat collectif, a l’avantage de prendre en compte les besoins spécifiques de l’assuré et sa situation au moment de la conclusion. Il est cependant irrévocable, c’est-à-dire qu’il ne peut pas être remis en cause (tarif, garanties etc.). L’irrévocabilité du contrat assure au souscripteur d’être couvert durant toute la durée du contrat, même si sa situation personnelle venait à changer.

Comparateur d’assurance crédit immobilier : pourquoi comparer ?

Souscrire un crédit immobilier requiert généralement de souscrire également une assurance prêt immobilier. En la matière, vous pouvez choisir un contrat groupé auprès de votre banque prêteuse ou bien vous tourner vers une offre personnalisée. Grâce aux différentes lois s'étant succédé depuis 2008, vous avez le droit de changer de contrat quand vous le souhaitez durant la première année de vie du contrat ou bien après la première année, à la date anniversaire du contrat. Vous recherchez un contrat aux meilleures garanties pour couvrir tous les risques dont vous avez le plus besoin (décès, invalidité, incapacité de travail, perte d'emploi) ? Optez pour une comparaison gratuite et sans engagement grâce à notre outil en ligne. Obtenez rapidement les meilleures offres aux meilleures conditions, à des prix parmi les plus bas du marché.

FAQ - Foire aux questions

Le coût d’une assurance pret maison varie non seulement en fonction des garanties (perte d’emploi, invalidité, décès), du montant et de la durée de votre crédit mais aussi en fonction du risque médical, professionnel et d'activité de loisir. Le taux d’assurance prêt peut se calculer sur le capital emprunté ou le capital restant dû.

La cotisation d'assurance bien immobilier sur le capital emprunté est fixe pendant toute la durée de votre contrat. Par contre sur le capital restant dû, la cotisation varie chaque année puisqu'elle dépend du capital à rembourser. Il est donc judicieux de savoir quel type de calcul est le plus avantageux pour vous. Les taux de l'assurance pret immo oscillent entre 0,2% et 0,7%, le coût total dépendra donc de votre emprunt.

Non, l’assurance achat immobilier n’est pas obligatoire. Toutefois, elle représente une garantie supplémentaire pour votre banque et c’est pourquoi la majorité des instituts financiers vous demanderont de souscrire une assurance pour prêt immobilier. Cependant, vous pouvez opter pour une assurance emprunt différente de celle proposée par l'établissement de crédit.

La loi Hamon vise à libéraliser le marché des assurances crédit immobilier. Depuis le 26 juillet 2014, vous avez le droit de changer votre assurance emprunteur dans les 12 mois suivant la signature du contrat. Vous pouvez donc faire jouer la concurrence et souscrire une assurance moins chère.

Le marché des assurances crédit est de plus en plus concurrentiel. Comparez les offres vous permet de trouver la couverture offrant le meilleur rapport garanties/coût. Une variation de quelques pourcents aura un grand impact sur le montant total à payer.

Pour comparer le coût de différents contrats d'assurance sur prêt immobilier, il faut tenir compte du coût total de l'assurance emprunteur, du taux moyen d'assurance et du TAEG (Taux Annuel Effectif Global). Par ailleurs, les couvertures et prestations supplémentaires sont des critères à prendre en compte dans le choix de votre assurance emprunt immobilier.

La convention AERAS – s’Assurer et Emprunter avec un Risque Aggravé de Santé – permet aux personnes ayant des problèmes de santé d’assurer leur crédit immobilier si le montant du prêt ne dépasse pas 320 000 euros et tant que vous n’aurez pas plus de 70 ans à la fin de la durée du contrat.

Quand on devient propriétaire, on doit faire face à de nombreuses dépenses imprévues : Que ce soit le crédit à rembourser, les rénovations dans votre appartement ou maison ou bien votre assurance pret immo. Même si votre taux d’assurance semble faible, vous pouvez facilement atteindre 10.000 à 20.000€ sur un capital de 200.000€. Comme pour l’obtention de votre crédit, il est donc important de comparer les différents taux des assurances emprunteurs. Depuis la mise en place de la loi Lagarde, les emprunteurs peuvent librement choisir leur assurance prêt et ne sont donc plus tenus de souscrire l’assurance groupe de leur banque. La loi Hamon, entrée en vigueur le 26 juillet 2014 permet aux propriétaires de changer leur assurance emprunt en cours de crédit. Ces textes de loi ont pour but de libéraliser le marché des assurances emprunteurs et de faire baisser les taux.

Gratuit

Notre comparateur d'assurance pour prêt est gratuit ! Comparez parmi des centaines d'assurances emprunteurs et choisissez celle qui sera la plus avantageuse !

Rapide

Notre comparateur assurance prêt immobilier est rapide ! Aussitôt vos données envoyées, nous vous proposons les meilleures assurances emprunteurs qui répondent à vos besoins. N'hésitez plus, agissez !

Sans engagement

Notre comparateur assurance prêt immobilier est aussi sans engagement. Vous pouvez donc solliciter nos services gratuits sans pour autant vous engager. Prenez les rênes et devenez propriétaire !

Une délégation d'assurance emprunteur est un contrat d'assurance différent de celui proposé par l'établissement de crédit. C'est donc un contrat individuel. Pour que la banque accepte celui-ci, il doit offrir un niveau de garanties équivalent à celui de l'assurance de groupe (le contrat de la banque). Jusqu'en 2010, vous ne pouviez souscrire qu'à l'assurance prêt immobilier proposé par l'établissement de crédit sinon votre dossier de crédit avait de grandes chances d'être rejeté.

La loi Lagarde a ouvert le secteur de l'assurance emprunteur en donnant le droit aux emprunteurs de choisir un autre établissement.

En complément de la loi Lagarde, la loi relative à la consommation encore appelée loi Hamon prévoit un droit de résiliation et de changement d'assurance crédit dans les 12 mois suivant la signature du contrat d'assurance.